Histoire de la banque

L’histoire de la banque suit d'abord les grandes étapes de l’histoire de la monnaie même si certaines opérations coutumières des banques, (comme le prêt à intérêt) sont observées et attestées depuis la plus haute Antiquité (avant même l’invention de la monnaie). Puis, depuis le XIXe siècle, elle révèle comment des risques bancaires mal maîtrisés, par la législation comme par les banques elles-mêmes, peuvent ravager les économies qui les abritent et qui sont leurs débouchés.

L'Anté-Banque

[modifier | modifier le code]L'Antiquité

[modifier | modifier le code]L'activité bancaire (ou quasi-bancaire[1],[2]) est archaïque : elle est censé avoir commencé dès la dernière partie du 4e millénaire avant notre ère[3], ou au début du 3e millénaire[4],[5].

Des activités de type bancaire sont pratiquées en Mésopotamie 2000 ans av. J.-C[6]. « Certains commerçants reçoivent des dépôts et octroient des crédits. Ces activités représentent une industrie telle qu'Hammourabi, (Roi de Babylone de 1792 à 1750 av. J.-C.) édicte une loi bancaire pour les encadrer. (...) Mais la banque mésopotamienne n'est pas une banque au sens moderne du terme. La monnaie n'existe pas encore. Les opérations portent non pas sur la monnaie mais sur des biens précieux. Les banquiers sont alors de simples loueurs de coffres et de simples prêteurs sur gages. »

C'est au VIIe siècle av. J.-C. qu'apparait en Lydie l'usage de l'argent frappé qui ouvre le développement des opérations de change à l'occasion de l'essor du commerce international méditerranéen. Les Trapézites sont en Grèce antique l’équivalent de ce qu’on appellera plus tard les changeurs. La trapeza, en grec, est la table sur laquelle s’installent ces spécialistes du change des billets qui achètent et vendent les différentes pièces de monnaie en circulation. Ces spécialistes qui ne bénéficient d'aucun monopole reçoivent des dépôts et peuvent jouer un rôle d’intermédiaire ou de notaire notamment dans les commandites maritimes et peuvent à l’occasion faire des crédits. Par ailleurs les temples religieux tels que celui d'Apollon à Délos, qui accumulent d'importantes richesses et stockent également les monnaies, peuvent à l’occasion les prêter[7].

L'Égypte fortement centralisée organise le métier et en fait un privilège royal. Les premières banques d’États (comme la puissante Banque royale d'Alexandrie) voient ainsi le jour[8].

Rome

[modifier | modifier le code]On retrouve la même situation à Rome avec les «monetarii» qui sont associés aux ateliers de frappe des monnaies et les «argentarii» qui sont les financiers de l’époque. Ces derniers pratiquent dans le cadre de banques à compétence générale une large palette de services bancaires (dépôts, crédits, tenue de comptes, services de chèques (praescriptio) et collectent à l'occasion les impôts. Certaines banques romaines accompagnent les armées : l'activité de leurs «negociatores» va ainsi constituer le premier réseau bancaire international[9]. Par ailleurs, les ordres supérieurs romains se trouvent disposer de vastes fortunes et se livrent à des activités de spéculation et de prêt. Ne pouvant exercer ces activités en nom propre, ils utilisent largement des prête-noms qui s’enrichissent de cette façon et deviennent également des financiers pratiquant le crédit. Un droit commercial nait qui donne force de loi aux pratiques financières malgré la réticence des moralistes qui voient d'un mauvais œil l'essor de ces activités: à l'époque seuls les revenus tirés de la propriété foncière passaient pour légitimes.

Moyen Âge

[modifier | modifier le code]En Asie

[modifier | modifier le code]

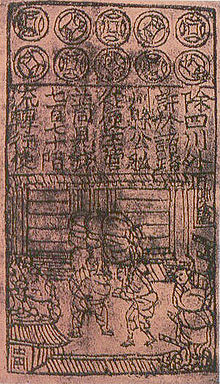

La dynastie Song du Nord (Chine, 960 — 1127) imprime au XIe siècle des billets de banque appelés jiaozi (交子).

En Europe

[modifier | modifier le code]Cette situation typique de l’antiquité où il y a des banquiers mais pas de banque au sens institutionnel, va se perpétuer jusqu'à la période du haut Moyen Âge. La banque étant fortement dépendante de l'activité économique et du climat de sécurité général va dépérir du VIIIe au XIe siècle alors que les échanges se raréfient. La régression monétaire qui caractérise cette période et l’interdit religieux contre le prêt à intérêt, réduisent en Europe les activités de change et de crédit au profit du troc. Les circuits de commerce qui demeurent, ainsi que les opérations monétaires des rois, permettent à une petite collectivité de financiers, généralement syriaques ou juifs, de poursuivre les activités de prêts, de placement des émissions de monnaies frappées effectuées par les ateliers monétaires et de spéculation sur les différences de cours entre l’or et l’argent entre les différentes places européennes et Byzance, et surtout de change car chaque grand seigneur ou chaque grande ville a le droit de frapper sa propre monnaie à cette époque.

À partir du XIIe siècle et des croisades, les marchands lombards qui sont à l'origine des marchands de céréales, se rassemblent dans des guildes, ne devenant réellement des banquiers qu'à la fin du XIIIe siècle lorsqu'ils inventent des fictions juridiques pour pouvoir pratiquer le prêt à intérêt[10]. Dans le nord de l'Europe le métier de banquier se spécialise : « Du simple changeur aux négociants internationaux, en passant par les "Cahorsins" (prêteurs sur gage, originaires de Cahors et établis en Allemagne et en Hollande) et les "Lombard" (originaires d'Italie) Chacun forge les instruments de sa spécialité »[11].

Finance italienne et émergence de la Banque

[modifier | modifier le code]Les premières banques

[modifier | modifier le code]

Au milieu du XVe siècle[12], le mot banque (dérivé du mot « Banca » le « banc » en italien) apparaît dans la langue française. Jusque-là, c'est-à-dire du Ve au XIe siècle, l’activité de changeur de monnaie demeurait la fonction essentielle des banquiers qui se développe compte tenu de la prolifération des devises. Une évolution notable de la pratique bancaire est introduite par les banquiers lombards qui diffusent à grande échelle deux innovations fondamentales : le compte à vue, rendu possible par l'invention concomitante de la comptabilité en partie double et la lettre de crédit.

Ces innovations vont faciliter l'essor du capitalisme occidental : désormais, les marchands peuvent circuler et commercer plus sereinement, sans avoir à transporter des sommes importantes sur les routes encore peu sûres d'Europe. Les « Cahorsins »[13], (L'appellation situe leur origine dans la ville de Cahors qui est le siège à partir du XIIe siècle des premiers comptoirs des banquiers lombards), les « Lombards » et autres « Florentins » sont à cette époque les usuriers puis plus généralement les banquiers de tous pays et toutes origines, qui vont en particulier prêter aux puissants de l'époque[10].

Parmi les premières banques beaucoup sont familiales : citons les Médicis en Italie ou les Fugger en Allemagne qui utilisent leurs liens familiaux pour ouvrir des établissements bancaires dans les grandes villes. Comme le précise Jean Favier, « la banque est née du commerce, de ses besoins comme de ses opportunités »[14]. Mais les grands financiers s'enrichissent aussi de leurs relations avec les pouvoirs. Ces relations peuvent être houleuses comment en témoignent en France les épisodes de l'ordre des Templiers (XIIe) ou de Jacques Cœur qui contribue au financement de la royauté française : la maitrise de la dette publique acquise par ces financiers devenus incontournables conduira à leur déchéance.

Les Médicis sont les financiers de l'Église de Rome pour le bénéfice de laquelle ils collectent et centralisent la dîme ecclésiastique. La doctrine catholique de l'époque qui considérait l'usure comme un péché, n'est plus respectée, l'introduction de la notion nouvelle de « purgatoire » permettant ce relâchement théologique. Il n'est plus question de laisser aux juifs l'exclusivité de la rente de crédit. Les Fugger jouent leur rôle auprès de Charles Quint alors qu'il est le banquier principal de l'Europe germanique. La faillite de Fugger suivra celle de l'échec impérial de Charles Quint. La Banque d'Amsterdam suit de près la fortune politique de la Principauté d'Orange.

Une segmentation sociale s'établit entre les prêteurs à cette époque : les Juifs prêtent généralement aux pauvres, les petits commerçants bourgeois chrétiens aux classes plus aisées, et les grands marchands italiens de céréales prêtent aux plus riches.

L'essor des temps modernes

[modifier | modifier le code]L'Europe du Nord profite de son commerce maritime et de l'exil des protestants fuyant les pays de l'Europe du Sud. Les innovations se multiplient : sur le plan technique, l’invention de la presse à vis permet de produire des pièces plus artistiques et plus difficiles à contrefaire qui remplacent progressivement la monnaie-marchandise et contribuent à mieux faire accepter la monnaie en espèces[15].

Au XVIe siècle les transactions commerciales se concentrent vers Anvers où est créée en 1592 la première bourse de cotation des matières premières.

Les bourses régionales de commerce se développent en France : Lyon (1540), Toulouse (1549), Rouen (1566).

Les Fugger, banquiers allemands, investissent dans le capital des entreprises naissantes (pratique qui annonce le «capital risque» d'aujourd'hui).

L'Angleterre met en circulation les premiers billets (goldsmith notes) et instaure en 1565 sous l'inspiration de Thomas Gresham le «Royal Exchange», première bourse de commerce de la Cité de Londres.

À partir du XVIIe siècle le développement du papier-monnaie et des banques centrales (voir la Banque d'Amsterdam en 1609) révolutionnent le monde de la banque[16].

Au XVIIIe siècle, la progression de l'activité bancaire est affectée par des faillites retentissantes, comme celle du système de Law ou la banqueroute des deux tiers. À leur suite, s'imposent les premiers principes "prudentiels" essentiels au bon fonctionnement d'une activité, qui ne peut fonctionner sans confiance. L'activité bancaire se segmente : la «Haute Banque» des Merchant bankers -les "banquiers marchands" issus du XVIIIe siècle- se distingue des banquiers locaux qui font de l'escompte et du prêt dans chaque commune. Des dynasties familiales se constituent: Rothschild, Lazard ou Stern.

Le XIXe siècle : La révolution industrielle et bancaire

[modifier | modifier le code]En France, Napoléon crée la Banque de France, organisme privé doté du privilège de l'émission de la monnaie mais également chargé de surveiller le système Bancaire. En effet les règles se précisent: la force du banquier réside dans l'affichage de solides capitaux propres, éventuellement sous forme de biens fonciers, de façon à mettre la clientèle en confiance et favoriser la récolte des dépôts. En période d'expansion, certains banquiers comptent sur les plus-values pour accroître encore leurs capitaux propres. Car en période de crise, il faut pouvoir faire face aux retraits massifs de déposants: en 1825, menacé de faillite, Jacques Laffitte doit liquider une partie de son patrimoine de sept millions de francs de capitaux propres. C'est aussi une nouvelle étape de l'histoire des bourses de valeurs, avec les premières banques levant des capitaux en Bourse.

Mais la Banque moderne ne nait véritablement qu'avec le Second Empire. Pour garantir une confiance encore fragile dans le contexte fortement mouvant de la révolution industrielle et du négoce national et international se développe le recours aux négociants banquiers, aux règlements annuels de compensation et aux réserves sous forme de métaux précieux. L'essor commercial provoque aussi l'accroissement de l'escompte[17]. L'usage du chèque commence à remplacer celui des billets.

Tous ces progrès n'empêchent pas le Crédit Mobilier de France, des frères Pereire, doté d’un capital de 60 millions de francs à son entrée en Bourse, puis 120 millions de francs, d'être emporté par la crise de 1867. Le Crédit lyonnais est menacé à son tour sérieusement par le krach de l'Union générale en 1882.

En réponse à ces difficultés, la puissance publique encadre de plus en plus le secteur bancaire:

- En 1844, le Banking Act ouvre la voie en Angleterre à la nationalisation des banques centrales et au monopole de l'émission.

- À la fin du XIXe siècle, la Doctrine Germain (du nom de son auteur Henri Germain, fondateur du Crédit lyonnais), va préconiser un ensemble de « règles d’or » qui continuent d'inspirer encore aujourd'hui les principes et réglementations des activités de banque, notamment en matière de gestion de la liquidité : la disponibilité des actifs doit correspondre à l’exigibilité de ses dettes : « Il faut désormais, écrivait le siège parisien de cette banque, que nous ayons toujours sous forme d’encaisse, de Londres, de bancable[18], de reports une somme égale à celle de nos dépôts à vue et de nos comptes créanciers ». Ses actifs immédiatement disponibles représentent entre 1884 et 1893 de 88 % à 100 % des exigibilités au lieu de 34,5 % en 1881[19]. L'accélération du mouvement sera le fait de Napoléon III qui réorganise le droit bancaire et permet l'utilisation généralisée du chèque.

Malgré ou à cause de ces crises, le XIXe siècle voit naître de grands établissements: Crédit mutuel, Crédit agricole, Crédit lyonnais, Paribas, Société générale et un développement très progressif en France de la monnaie fiduciaire, de la monnaie scripturale. L'État, fortement endetté après l'indemnité de guerre de 1871, émet la « rente », c'est-à-dire des titres publics, les banques faisant office d'intermédiaire avec les investisseurs individuels ou institutionnels, notamment les compagnies d'assurances[17].

La première moitié du XXe siècle

[modifier | modifier le code]La crise bancaire de 1907 puis deux guerres mondiales et la crise de 1929 qui éclate à Wall Street ne sont pas favorables à l'expansion du secteur bancaire. L'expérience prouve que la généralisation des banques centrales « prêteur de dernier ressort », ne garantit pas la stabilité financière si les règles bancaires n'imposent pas un minimum d'interdictions au niveau de la spéculation financière. Aux États-Unis, les banques vont accompagner les clients dans leur chute : c'est près de 10 000 banques qui font faillite avant 1935. En France ce sont plusieurs centaines d'entre elles. La puissance publique intervient à nouveau à partir de 1930 pour séparer de façon plus nette les fonctions bancaires, accentuer l'intervention de l'état dans l'encadrement de la masse monétaire, et contrôler de façon plus effective les multiples activités réalisées par les établissements bancaires ou financiers.

La seconde moitié du XXe siècle

[modifier | modifier le code]En France

[modifier | modifier le code]1945-1967 : La Banque encadrée

[modifier | modifier le code]Au sortir de la seconde guerre toutes les banques ne sont pas nationalisées (comme en France pour les banques de dépôts) mais partout les législations sont très contraignantes. En application de la Doctrine Germain, la législation sépare en France les différents types d'établissement (Banques de Dépôts et Banques d'affaires). Par ailleurs la puissance publique entend encadrer strictement les opérations de crédit via le niveau du taux de l'intérêt ainsi que l'affectation des crédits accordés.

La Banque de France est largement marginalisée au profit du Trésor, comme sanction de sa passivité et de son inefficacité. Sont créés les organismes de supervision bancaire comme le Conseil national du Crédit et la Commission de contrôle des banques. Jusqu'aux réformes de Michel Debré au milieu des années 1960, c'est le Trésor qui conduit toute la politique de crédit. Les banques ont principalement un rôle de collecte.

Le contrôle des changes est de règle. Les états sont responsables de leur taux de change. La nationalisme bancaire fait le reste : la banque internationale se développe très doucement essentiellement à partir de la banque américaine et anglaise.

Pour autant l'innovation n'est pas absente : Elle porte sur le développement du compte chèque qui explose en France à partir du moment où la loi impose le versement des salaires dans des comptes bancaires et celui de la carte de crédit. Commencée aux États-Unis dans les années 1950 la carte de crédit se développe en France massivement à partir des années 1970.

1967-1981 : La «conquista» bancaire universelle

[modifier | modifier le code]Jusqu'en 1967, selon O. Pastre[20] « les banques jouent un rôle relativement marginal dans le financement de l'économie française : Les dépôts sont collectés par des organismes publics comme le réseau de La Poste ou celui des Caisses d'épargne, tandis que les crédits sont octroyés par d'autres organismes publics dont le plus puissant est le Fonds de développement économique et social (FDES). (...) Le système est jugé trop rigide alors que se profile l'horizon de la Société de consommation. »

S'ensuit en 1967 sous la houlette de Michel Debré[21], un mouvement d'assouplissement des réglementations applicables aux activités des banques qui va provoquer une formidable expansion des réseaux bancaires. De 1967 à 1974, le nombre d'agences bancaires passe de 4 800 à plus de 9 000, tandis que les effectifs bancaires passent de 150 000 à 240 000 personnes.

Le modèle de "banque universelle" se déploie.

1981-1990 : Nationalisation puis banalisation

[modifier | modifier le code]Consécutivement à l'élection de François Mitterrand en 1981, et en application du « Programme commun de la Gauche » s'opère un retour de l'intervention de l'État : 39 banques (celles dont les dépôts sont supérieurs à 1 milliard de francs) sont nationalisées. Olivier Pastre avance[22] que la mesure « aurait en fait sauvé de nombreuses banques d'une faillite certaine et contribué dans de nombreux cas à introduire des règles modernes de gestion ». Mais en 1984, une loi bancaire d'inspiration nettement plus libérale annule pratiquement toutes les mesures précédentes : la banalisation de l'activité bancaire s'opère. Non seulement elle semble être considérée comme une activité économique comme les autres, mais elle fait preuve d'un mouvement d'innovation financière sans précédent, largement inspiré du modèle anglo-saxon, qui libère les énergies en même temps qu'il accroîtra les risques dans la même proportion.

Avec le succès électoral de la Droite, au début des années 1990, les banques sont cette fois privatisées. Mais l'essor économique des Trente Glorieuses a disparu et les banques apparaissent s'être précipitées sans préparation ou contrôle suffisants sur des marchés ou dans des domaines qui ne leur étaient pas familiers: crise des petites et moyennes entreprises (PME), crise de l'immobilier et par suite crise bancaire (dont celle notamment du Crédit lyonnais et du Crédit foncier de France).

La perte de confiance dans le système bancaire, ainsi que la dégradation des relations entre les banques et leurs clients, caractérisent également cette période.

1990-2020 : Distribution et numérisation

[modifier | modifier le code]La période est marquée par l'amplification de la réglementation, notamment aux lendemains des crises financières de 1990, 1996, 2000 et 2008 (Liste des crises monétaires et financières).

Le modèle de banque universelle s'érode et les conséquences de la perte de confiance, particulièrement marquée après 2008, stimule le développement d'un secteur de distribution bancaire autonome, distinct des réseaux directs d'agences des établissements de crédit. Le 15 janvier 2013, entre en vigueur une loi de 2010[23] qui reconnaît et encadre les intermédiaires en opérations de banque, dont font partie les courtiers en crédit. La séparation entre la production des produits et services bancaires, et leur commercialisation, s'enracine.

Le développement en parallèle des technologies transforme profondément les moyens de contact. La banque entre de manière industrielle dans l'ère de la numérisation. De nouveaux acteurs bancaires, les FinTech apparaissent et montent en puissance, notamment dans le domaine des paiements.

L'introduction du financement participatif, ou crowdfunding, élargit l'octroi de crédits à des entités disposant d'une autorisation administrative différente de l'agrément des établissements de crédit, participe aux changements historiques du secteur bancaire.

À l'international : le «big bang» financier depuis les années 1980

[modifier | modifier le code]Avec l'arrivée des changes flottants et le moindre souci de tenir son taux de change, les états relâchent largement leur emprise sur les banques. Parti des États-Unis (suppression de la Réglementation Q pour que les dépôts bancaires rémunèrent les afflux de dollars sur le territoire américain à la suite de la suspension de la convertibilité du dollar en or, ce qui entraîne les banques à inventer de nouveaux produits pour retrouver leur profitabilité : crédits à la consommation, activités de marché spéculatives comme les junk bonds), relayé par la finance londonienne, un vaste mouvement de dérèglementation du secteur bancaire voit le jour[24]. Les distinctions impératives entre banques de dépôts et banque d'affaires sont supprimées. La banque et l'assurance peuvent se mêler. Les banques peuvent devenir agent de change. Le concept de banque universelle tend à s'imposer en même temps que des concentrations ont lieu. Les pratiques financières changent également. Les changes flottants offrent la possibilité pour les banques de couvrir les risques de changes. La spéculation se généralise portant notamment sur les taux d'intérêt, les devises, et toutes les formes d'actifs. On assiste à des mouvements en tous sens : désintermédiation financière d'un côté, hyper-technicité de l'autre. Les hedge funds font leur apparition dans les années 1990. D'abord réservés aux grandes fortunes en mal de sur-bénéfices, ils s'ouvrent aux banques dans les années 1980. UBS par exemple possédera son hedge fund et un département interne avec lequel il est en compétition. Les honoraires prennent une place croissante dans le produit net bancaire, se substituant largement aux bénéfices du crédit. Les bonus se généralisent en même temps que l'activité de salle de marché. L'internationalisation s'accélère largement freinée par des considérations nationales. La banque en Europe reste largement « balkanisée ». À la fin des années 1990 se développe la finance de l'ombre (gestion alternative, fonds du marché monétaire (en), fonds d'investissement structuré (en))[24].

Le XXIe siècle : la menace des risques bancaires

[modifier | modifier le code]Le début du XXIe siècle illustre particulièrement les menaces économiques globales que font porter des entités bancaires lorsqu'il s'avère que leurs risques, denses sous l'effet des concentrations, sont mal maîtrisés. La séparation des fonctions de gestion des risques de celles de la commercialisation des produits constitue également un fait majeur de l'Histoire bancaire.

La crise des subprimes de 2007-2009

[modifier | modifier le code]Les crédits immobiliers consentis à des emprunteurs insolvables ("subprimes") entraînent une crise financière majeure. Cette dernière débute par la glaciation du marché des CDO, instrument financier regroupant ces crédits compromis, suivi du blocage du marché interbancaire, qui remet en cause le niveau de spéculation permis par une trop forte dérégulation et un recours à des effets de leviers excessifs[25].

La majorité des banques anglo-saxonnes se retrouve en état de quasi-faillite et doit être partiellement nationalisée ou renforcée par des capitaux publics. Puis les difficultés s'étendent à toutes les banques, les produits financiers ayant été largement vendus. La dérégulation est contestée. Partout « crédit est mort » selon l'expression familière provoquant le blocage de nombreux marchés. Le commerce international pour la première fois depuis la fin de la seconde guerre mondiale entre en régression. La chute est extrêmement brutale. La ruée généralisée vers les dépôts se produit dans de nombreux pays (elle est évitée de peu, en France). Les banques les plus frappées sont d'abord celles qui se sont le plus fortement exposées aux risques de la finance moderne : Citigroup, Lehman Brothers, RBS ou encore UBS... Mais toutes sont touchées, quelle que soit leurs marchés et leurs formes. La banalisation des banques (polyvalence), leurs activités universelles, leur course à la taille, à l'internationalisation et à la haute technicité tous azimuts, ont eu de graves conséquences non seulement pour elles-mêmes, mais pour tous les acteurs économiques.

La crise financière sévère qui se développe depuis la perte de confiance dans les CDO entraînant leur illiquidité en juillet 2007[25] et qui a pris de l'ampleur avec la faillite de nombreuses banques pendant l'année 2008 jusqu'au krach de septembre 2008 et la faillite de Lehman Brothers, aurait dû remettre en cause l'ensemble du secteur bancaire.

Cela est passé par un retour massif et imprévu de l'intervention des États dans leur capital (Crédit agricole, Natixis et BPCE, en France), allant jusqu'à la nationalisation de fait dans bien des cas.

À la fin de 2014, les ondes de choc de cette crise ne sont toujours pas purgées, dans la plupart des économies que celle-ci a affecté. Il n'est pas certain que les dispositions réglementaires prises depuis 2008, notamment pour l'Union européenne, protège à l'avenir de risques de même nature ou aux effets similaires.

Le rappel des dangers économiques de banques et de risques bancaires mal maîtrisés

[modifier | modifier le code]La très forte montée corrélative des risques bancaires potentiels, mal encadrés par une législation qui peine à les suivre, peut s'avérer nocive non seulement pour les banques concernées, mais pour les économies qui les environnent.

Au XXIe siècle, ce point s'illustre avec la faillite de Dexia. Révélée à partir du , sous l'effet d'erreurs de gestion, notamment financière, conduites dans l'établissement juste avant la crise financière de 2008, cette faillite est l'un des "records" historiques, dans le secteur bancaire : près de 3 milliards d'euros de pertes, en 2012 ; 2,6 milliards de recapitalisation directement apportés par le budget français, accroissant de 0,1 point le déficit[26].

Dans un autre domaine, la sanction pénale (amende) record de 6,5 milliards d'euros infligée à BNP Paribas par les autorités nord-américaines de contrôle bancaire montre toute la difficulté des banques, y compris de taille substantielle, à maîtriser les obligations juridiques qui sont pourtant les leurs[27].

Enfin, la fraude interne constatée par la Société générale, en 2008[28] montre à quel point les systèmes de contrôle interne restent impuissants à prévenir les fraudes, y compris massives.

Les évolutions de la distribution des services bancaires

[modifier | modifier le code]L'évolution des modes de consommation des produits bancaires et financiers est, également, l'une des transformations majeures de l'activité bancaire contemporaine : développement de nouveaux canaux de commercialisation, émergence puis installation de conseillers bancaires indépendants, montée de la régulation en matière de protection des consommateurs financiers, pratiques comparatives, acquisition dissociée des services bancaires... sont autant de signes de ces évolutions, encore à l'œuvre.

Aux transformations issues de la demande, et à la dissociation entre gestionnaires de risques (les banques) et vendeurs (banques ou intermédiaires, tels que les courtiers) répondent des évolutions juridiques notables. Par exemple, depuis 2013, un cadre réglementaire spécifique s'est installé pour les ventes bancaires réalisées par les intermédiaire en opérations de banque et en services de paiement. Ces dispositions prennent acte de l'installation durable de la vente bancaire en tant qu'activité autonome, dotée de son propre cadre juridique, avec un régime, pour l'heure, différent selon que ces ventes sont réalisées dans une agence bancaire ou par un courtier.

Après son émergence, ces transformations fortes de la commercialisation des services bancaires confirment l'installation d'un droit de la distribution bancaire, aux contours spécifiques[29],[30].

La protection des consommateurs, notamment, des emprunteurs devient prioritaire, dans ce mouvement, comme une réponse à la perte de confiance dans le système bancaire. Par exemple, un droit unifié des crédits aux particuliers voit peu à peu le jour, en 2008 puis en 2016, sous l'impulsion de la législation de l'Union européenne.

Les nouveaux intermédiaires bancaires réalisent la dés-intermédiation commerciale des banques.

Ce mouvement, durablement installé, marque, à sa manière, la fin du "monopole" bancaire dans la vente des produits.

Les évolutions dans la création de crédits

[modifier | modifier le code]Apparu aux États-Unis, le financement participatif offre la possibilité de crédits directement entre agents économiques, sans l'intermédiation (financière) des banques[31].

Il se développe en France comme en Europe. Une réglementation encadre ces activités, depuis le 1er octobre 2014.

La finance participative s'affirme comme une forme autonome de distribution de crédits.

Mais, contrairement aux intermédiaires en opérations de banque et en services de paiement, qui ne peuvent juridiquement pas créer de crédits, les intermédiaires en financement participatif disposent de cette possibilité. Il s'agit cette fois de dés-intermédiation à la fois commerciale et financière, puisque ce statut emporte une modification du Code monétaire et financier quant au monopole d'octroi de crédits, auparavant réservé aux seuls établissement de crédit, donc, les banques.

Références

[modifier | modifier le code]- M. Chahin – The Kingdom of Armenia: A History p.134, Routledge, 2001 (ISBN 0700714529) accédé Juillet 28, 2018

- ME Stevens Temples, Tithes, and Taxes: The Temple and the Economic Life of Ancient Israel premier page de Chapitre 6, Baker Academic, 2006 (ISBN 0801047773) accédé Juillet 28, 2018

- N Luhmann – Risk: A Sociological Theory Transaction Publishers, 2005 (ISBN 0202307646) p. 181, accédé Juillet 28, 2018

- Davies, R et Davies, G, A History of Money from Ancient Times to the Present Day, Cardiff: University of Wales Press, 1996 (lire en ligne) accédé Juillet 28, 2018

- naissance de la banque universalis.fr accédé Septembre 15, 2018

- La Banque par O.Pastre (1997), collect° les Essentiels, Milan Edit.

- Catherine Grandjean (dir.), Gerbert S. Bouyssou, Véronique Chankowsky, Anne Jacquemin et William Pillot, La Grèce classique : D'Hérodote à Aristote, 510-336 avant notre ère, Paris, Belin, coll. « Mondes anciens », , chap. 11 (« Les sociétés grecques au IVe siècle [av. J.-C.] : l'émergence d'un monde nouveau »), p. 432.

- O.Pastre op.cit.

- O. Pastre, op. cit.

- Jacques Le Goff, Marchands et banquiers du Moyen Âge, Paris, PUF, , 128 p. (ISBN 2-13-051479-0)

- O. Pastre, Op; cit.

- Alain Rey (dir), Dictionnaire historique de la langue française, Dictionnaires Le Robert, 1998, p. 320.

- Les Cahorsins (écrits aussi Caorcins, Caorsins, Caoursins, Cahorsijnen, Cawarsini)

- Jean Favier, De l'Or et des épices : naissance de l'homme d'affaires au Moyen Âge, Fayard, Hachette Littératures, coll. Pluriel Histoire, 1987, p. 289.

- Histoire de la monnaie

- (en) Michael D. Bordo, « A Brief History of Central Banks », dans Economic Commentary, 12 janvier 2007

- Emmanuel Laurentin, « Débat sur les banques et l'état au XIXe », dans La Fabrique de l'histoire, 15 mars 2012

- Les créances commerciales escomptables sur la place de Londres ou auprès de la Banque de France.

- H. BONIN, La banque et les banquiers en France, Larousse 1992, (ISBN 2-03-720220-2)

- La Banque, Collect° les Essentiels, Milan Edit, 1997

- ministre des finances du Général de Gaulle

- La Banque, op. cit

- Loi n°2010-1249 du 22 octobre 2010 ; article L. 519-1 du Code Monétaire et Financier

- Hervé de Carmoy, « Banques et banquiers », émission La Fabrique de l'histoire, 12 mars 2012

- Les Hedge funds et la crise financière internationale André Cartapanis et Jérôme Teïletche, FFSA

- Dexia une faillite record http://lexpansion.lexpress.fr/actualite-economique/la-crise-chez-dexia_1491919.html

- Sanction record pour BNP Paribas https://www.lesechos.fr/29/06/2014/lesechos.fr/0203604047291_les-juges-americains-infligent-une-sanction-historique-a-bnp-paribas.htm

- Affaire Société Générale http://chapitres.actualitte.com/extrait/l-engrenage-memoires-d-un-trader-kerviel-jerome/5126

- Hervé Causse Le Droit de la distribution bancaire

- Agefi [1]

- Histoire du crowdfunding https://www.anaxago.com/actualites/Histoire-du-crowdfunding-Partie1-Le-crowdfunding-philanthropique,102

Articles connexes

[modifier | modifier le code]- Chronologie des banques en Europe

- Histoire des bourses de valeurs

- Fédération bancaire française

- Établissement financier

- Banque

- crédit

- assurance

- épargne

- Secteur bancaire

- code monétaire et financier

- code des assurances

- Intermédiaires en opérations de banque iobsp

- conseiller en gestion de patrimoine

- conseiller en investissements financiers

- ORIAS

- directive sur les services de paiement

- autorité de contrôle prudentiel

- autorité bancaire européenne

Bibliographie

[modifier | modifier le code]- Hubert Bonin, La Banque et les banquiers en France du Moyen Âge à nos jours, Larousse, 1992

- Jacques Mérand, Histoire de la banque, Office de distribution de matériel pédagogique, Paris, 1975

- Olivier Pastre, La Banque, collect les Essentiels, Edit Milan, Paris 1997

- Alcée Morin, Étude sur le compte courant précédée d'une dissertation sur les banquiers à Rome, Grenoble, 1866, 128 pages